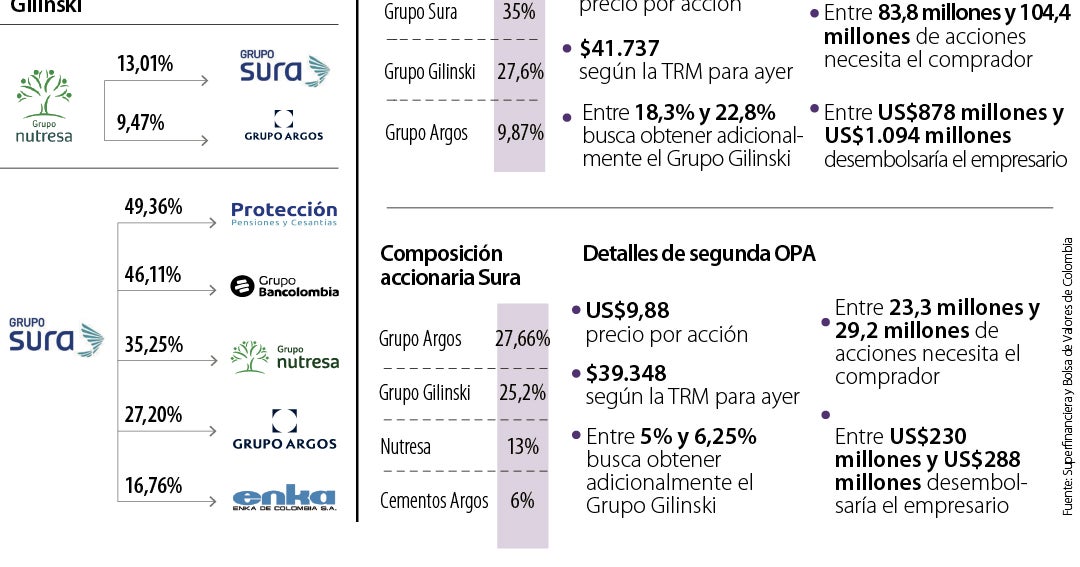

Con la primera etapa de las Ofertas Públicas de Adquisición (OPA), el Grupo Gilinski consiguió filtrarse en el enroque accionario del Grupo Empresarial Antioqueño (GEA), conformado, en teoría, para prevenir la intromisión de grandes inversionistas externos. Las primeras OPA le dejaron una participación de 25,2% en Sura y 27,6% en Nutresa.

Con este panorama, el Grupo Gilinski entraría a tener injerencia en empresas como Bancolombia, Argos, Protección y Enka. Esto sería posible gracias a que Nutresa tiene 13,04% de Sura y 9,47% de Argos, mientras que Sura tiene 16,76% de Enka de Colombia, 27,20% de Argos, 35,37% de Nutresa, 46,11% de Bancolombia y 49,36% de Protección.

De ser exitosas las nuevas ofertas, el comprador pasaría a ostentar 50,4% en la compañía de alimentos, consiguiendo así su meta inicial de controlar esta empresa. En el caso de la gestora de inversiones, llegaría a tener 31,5%, quedando como su mayor socio, muy por encima de Argos, que tiene 27,6%, y Nutresa (6%).

Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, aseguró que los Gilinski se encontraron con un momento óptimo para hacer las OPA, ya que las acciones colombianas se vieron muy golpeadas durante la pandemia como consecuencia de la incertidumbre internacional que impactó fuertemente a los mercados.

“Con este panorama, los emisores no estaban reflejando su verdadero valor y, muchísimo menos, una prima de control. El precio justo no era el que veíamos todos, ya que tenemos un sistema con muy poca demanda, jugadores y estructuras corporativas muy débiles que limitan la negociación”, señaló.

Con las fichas sobre el tablero, el mercado no ignora la opción de que, una vez culminadas las OPA o incluso durante el transcurso de las mismas, Gilinski adquiera hasta 5% de los papeles a través del mercado público, acción totalmente habilitada por el reglamento.

Los analistas también están a la espera de si el GEA presenta una OPA competitiva que vendría preparando el Grupo Argos para competir por Nutresa.

Así lo dio a conocer el presidente de dicha compañía, Jorge Mario Velásquez en Inside LR, al asegurar que una oferta preacordada permitiría que varios accionistas concurran a ella bajo un valor real y muy superior a lo que hoy se está ofreciendo.

Por ahora, cada papel de Sura se pagará a US$9,88 o $39.330, según la tasa de cambio oficial vigente para ayer, mientras que la fracción de Nutresa se cancelará a US$10,48 o $41.737.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, “Gilinski busca asegurar dos puestos en las juntas directivas de Sura y Nutresa, con lo cual conseguiría mayor poder político y corporativo para tomar decisiones, especialmente en Bancolombia”.

El periodo de aceptación de OPA irá del 8 al 28 de febrero

Con la publicación del cuadernillo de oferta y los avisos públicos de los mismos, se conoció que el periodo de aceptación de las OPA sobre Nutresa y Sura irá del 8 al 28 de febrero, completando 15 días hábiles para efectuar dicha transacción. Sin embargo, dicho lapso podrá extenderse hasta completar 30 días hábiles de operación, si así lo desea el oferente. En caso de que cada inversionista busque salir de sus posiciones en alguna de estas dos compañías, tendrá que manifestar su intención de venta a través de su comisionista de bolsa.

Fuente: La Republica