Bancolombia anunció esta semana sus resultados financieros para 2021, y, con ellos, el pago de dividendo, tanto para acciones ordinarias como para preferenciales. Cada socio recibirá $3.120 por título, monto que será cancelado trimestralmente y dividido en cuatro fechas: 1 de abril, 1 de julio, 3 de octubre y 2 de enero de 2023.

En total, $3 billones se destinarán a este rubro, mientras que $2,52 billones irán a la reserva para fortalecimiento patrimonial y futuro crecimiento, sumado a $30.000 millones como reserva ocasional a disposición de la junta para donaciones.

El anuncio de dicha cantidad a repartir buscaría aumentar el precio de la acción en la Bolsa de Valores de Colombia (BVC) y ofrecerle una rentabilidad que tenga felices a los grandes y pequeños socios, previniendo así su salida en caso de una OPA. Esto en vista de la jugada corporativa adelantada por el Grupo Gilinski, hasta ahora.

Para tal fin, aparte de las utilidades, que ascendieron a $4,14 billones, la entidad decidió liberar la reserva ocasional gravada por $5.991 millones y la no gravada por $804.566 millones. Además, a este monto le sumaron $539.096 millones de utilidades retenidas reconocidas en un balance de apertura durante el año pasado, y $57.701 millones provenientes de la liberación de recursos provisionados para pago de dividendos de acciones preferenciales.

Según Omar Suárez, gerente de estrategia de renta variable de Casa de Bolsa, “estos fueron resultados récord acompañados de un crecimiento económico muy por encima de lo esperado. Las cifras le permitieron repartir más dividendos al banco, teniendo en cuenta que estos son una participación de las ganancias anuales”.

Sin embargo, para Sharon Vargas, analista de estrategia de Inversión para Global Securities, “la entidad está buscando darles mayor valor a los accionistas con el objetivo de que se sientan a gusto y no tengan incentivos adicionales para vender sus acciones en caso de que se dé una OPA directamente por Bancolombia”.

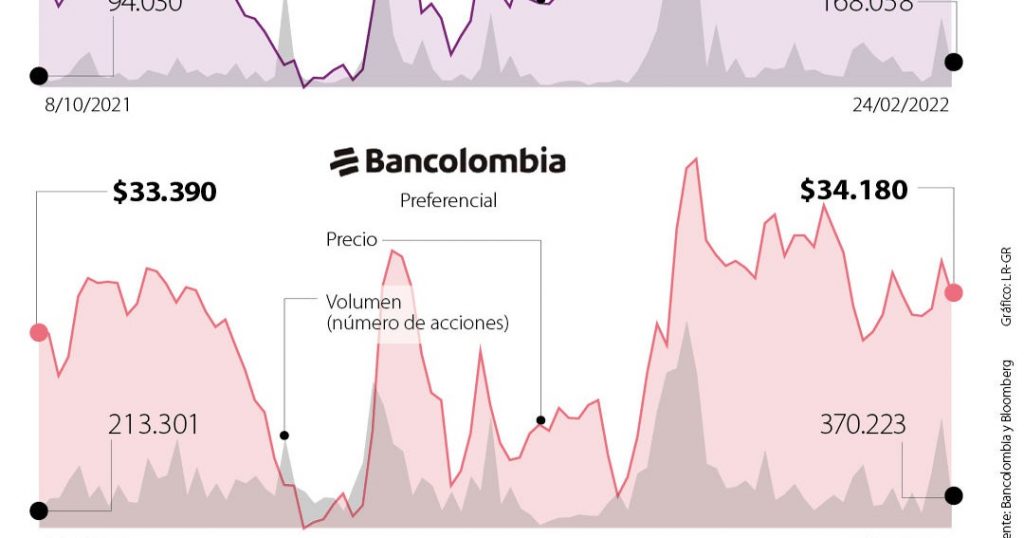

De hecho, los papeles de la misma compañía, tanto ordinarios como preferenciales, llegaron a repuntar 3,33% y 4,15%, respectivamente en el mercado público, justo un día después del anuncio. Ayer, la especie común concluyó con un alza de 1,09% a $38.990 y el preferente con una caída de 0,93% a $34.180.

Valeria Álvarez, analista de renta variable para Itaú Comisionista de Bolsa, aseguró que el Grupo Empresarial Antioqueño (GEA) se está moviendo para generarle una mayor rentabilidad a los accionistas minoritarios. “Si este tipo de socios están contentos con el management de la compañía, se vuelve mucho más complejo que entreguen su participación a un inversionista externo”, agregó.

Al respecto, la experta dijo que el dividendo representa un rendimiento de 9%. “Usualmente las compañías del sector financiero no tienen retornos altos. No obstante, hay que tener en cuenta que este pago va a generar buenas condiciones para los participantes, siempre y cuando se den las condiciones propicias como sucedió el año pasado”.

Esta visión es apoyada por el plan que han anunciado otras joyas del consorcio económico paisa en torno a un aumento en el pago de dividendos de Nutresa, así como la intención de enlistar compañías como Cementos Argos y Sura en el mercado público de Nueva York, justamente con la intención de tener satisfechos a sus copropietarios.

Adicionalmente, no hay que perder de vista que en los cuadernillos de las OPA presentadas sobre la compañía de seguros e inversiones, que posee 46,2% de Bancolombia, se establece que, en caso de que Gilinski consiga asiento en la Junta Directiva de esta compañía, es probable que ponga a consideración de los demás miembros la posibilidad de llevar a cabo una alianza estratégica con GNB Sudameris.

Pese a que esto tendría que ser aprobado en los órganos corporativos correspondientes del emisor, incluyendo las mayorías estatutarias necesarias en cada entidad, la movida que adelanta la entidad financiera apunta a fortalecerse en el caso de que dicho plan prospere.

El GEA no vende

Ayer, la Junta Directiva de Cementos Argos decidió no aceptar la OPA por su participación de 6% en el Grupo Sura. Días antes, el órgano director de esta última compañía tomó una decisión similar, mientras que Grupo Argos hizo lo propio iniciando semana.

Entre los argumentos que han elaborado las tres compañías se encuentra el hecho de que el precio ofertado se encuentra inferior al valor fundamental de ambos emisores, incluso han dicho que este nivel se mantiene por debajo del valor en libros.

Ahora queda pendiente el pronunciamiento de Nutresa, compañía que habilitó a los miembros independientes de su junta para deliberar.

Socios de Nutresa vendieron 2,5 millones

Durante el antepenúltimo día del periodo de aceptación de OPA, los socios del Grupo Nutresa vendieron 2,59 millones de acciones. Con esta cifra, el Grupo Gilinski consigue 4,94 millones de especies, equivalentes a 4,72% del máximo que quiere comprar (22,8%) y 1,08% adicional de participación, con lo cual pasaría a controlar 36,38%. En cuanto al Grupo Sura, ayer solo se recibieron 156 aceptaciones por 981.528 acciones. En total han sido vendidas 6,34 millones de especies, con lo que se alcanza 21,70% del tope a adquirir (6,25%) y 1,36% adicional.

Fuente: La Republica