A la espera de que mañana sea publicado el primer aviso de las Ofertas Pública de Adquisición (OPA) sobre Nutresa y Sura, se conoció que el periodo de aceptación de las misma irá del 8 al 28 de febrero, completando así un periodo de 15 días hábiles, el cual puede ser extendido por el oferente si así lo desea.

La divulgación de esta información de forma masiva irá acompañada de la presentación del cuadernillo de OPA, en el cual se especifican los detalles de la operación y las intenciones de la misma. Esto se conoce luego de que el pasado viernes la Superintendencia Financiera de Colombia (SFC) y la Bolsa de Valores de Colombia (BVC) autorizara las transacciones.

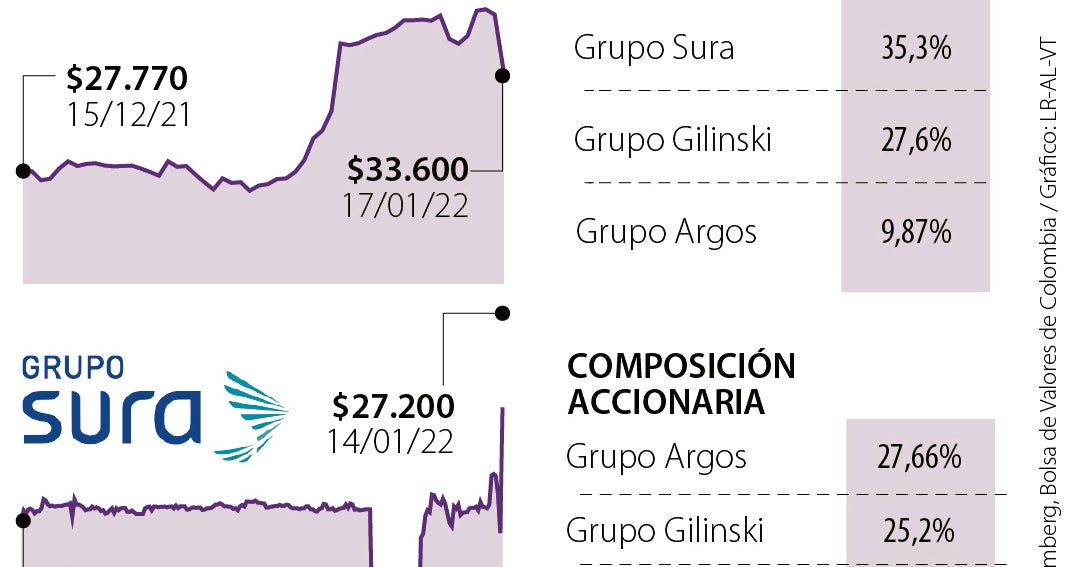

En el caso de Nutresa, el inversionista busca un mínimo de 18,3% y un máximo de 22,8% de las acciones en circulación de la compañía. El precio de compra por título sería de US$10,48.

Este precio se encuentra 89,03% por encima del precio que registraba el emisor cuando fue presentada la primera oferta ($22.140). Además, está 24,56% sobre la última cotización de Nutresa en el mercado accionario ($33.600) y 35,92% sobre lo que pagó el caleño en su primera compra ($30.791).

Según Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, con estas ofertas se busca una mejor posición en el grupo antioqueño. “Aumentar este factor le da mayores opciones de puestos y poder de decisión en las juntas directivas, que es una de sus principales motivaciones ahora”, agregó.

De ser exitosa la OPA, el empresario caleño pasaría de tener 27,7% de esta empresa, a lograr un porcentaje controlante de 50,4%.

Respecto a Sura, el Grupo Gilinski pretende, como mínimo 5% y máximo 6,25% de las acciones ordinarias en circulación. Cada fracción se pagará a US$9,88 o $39.330, según la tasa de cambio oficial vigente para hoy.

Actualmente, el Grupo Gilinski ostenta 25,25% en la empresa de inversiones y seguros; sin embargo, de ser exitosa la nueva oferta pasaría a tener 31,5% de participación, porcentaje que lo sitúa como el mayor accionista por encima de Grupo Argos, que actualmente tiene 27,6%.

Bajo este panorama, Jaime Gilinski pasaría a tener una mayor injerencia en empresas como Protección, Enka de Colombia y lo mismo en Argos y Bancolombia.

La propuesta de esta segunda ronda se encuentra 56,94% por encima del precio que registraba el emisor cuando fue presentada la primera OPA ($25.140), 44,79% sobre la última cotización en el mercado de la acción ordinaria de Sura ($27.250) y 24,69% sobre lo que pagó Gilinski durante su primera movida ($31.642,70).

Tras finalizar la OPA, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después.

Fuente: La Republica